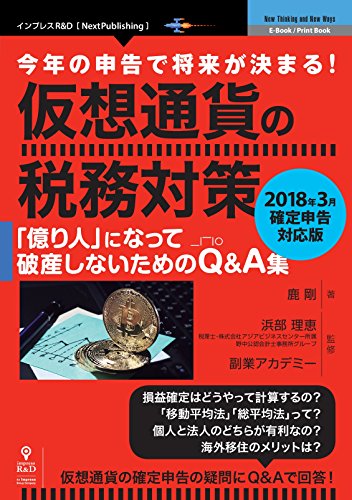

著者:鹿 剛

ページ数:88

¥1,100 → ¥0

本書はビットコインなどの仮想通貨を確定申告でどう取り扱うか、税務当局の最新の見解をもとに専門の税理士が監修した日本初のガイドブックです。取得価額の決め方や法人と個人のメリット・デメリットなどについて、タックスアンサーの例示を筆者が丁寧に解説。今年の申告内容で将来の課税内容が大きく変わる可能性がある2018年3月(2017年分)の確定申告にあわせて緊急出版いたします。

【目次】

Chapter1 仮想通貨の税務 その理解と対策の必要性

1.1 仮想通貨にはなぜ税務対策が必要なのか

1.2 国税庁の仮想通貨に関する見解 ”8月タックスアンサー”と”情報4号”

1.3 仮想通貨とは?

1.4 所得の区分と課税

1.5 今年確定申告することが重要!─これからの投資のために─

Chapter2 Q&A Part.1 個人で仮想通貨を持つ場合

Q1:個人と法人ではどちらで仮想通貨の取り引きを行うのが良いですか?

Q2:どのような属性の投資家が仮想通貨を行った方が良いのでしょうか。

Q3:自己の名義の他、子供の名義でも取引所のアカウントを開設し、取り引きを行うことは意味があるでしょうか?

Q4:今年から、シンガポールに住むことになりました。この場合、今までの取り引きについての納税はどうなるでしょうか?また、これからの取り引きについてはどうなりますか?

Chapter3 Q&A Part.2 法人で仮想通貨を持つ場合

Q5:法人で所有する注意点を教えてください

Q6:個人から法人へ切り替える際の注意点を教えてください

Q7:個人から法人へ切り替える際のメリット・デメリットを教えてください

Q8:海外で法人を設立し、仮想通貨を購入した場合の取り扱いはどのようになりますか?

Q9:仮想通貨の利益は事業所得になりますか?

Chapter4 Q&A Part.3 課税対象となる取り引きとは

Q10:利益確定をしていなければ、申告の必要はないのでしょうか?

Q11:仮装想通貨の売却とは、どのような行為をいうのでしょうか?仮想通貨の売却、仮想通貨での商品の購入、仮想通貨と仮想通貨の交換の場合はこれに該当するのでしょうか?

Q12:仮想通貨を追加で購入しましたが、取得価額はどのように計算すればよいですか?

Q13:仮想通貨が分裂(分岐)した場合はどうするべきですか?

Q14:仮想通貨に関する所得の所得区分を教えて下さい

Chapter5 仮想通貨取り引きの申告には、税理士の協力を! タックスプランニングの重要性を認識しよう

5.1 仮想通貨の確定申告には税理士が絶対に必要

5.2 税理士の中でも選別が必要です(しかし税理士もクライアントを選別します)

シリーズ一覧

- 同シリーズの電子書籍はありませんでした。

この期間中は料金が980円→0円となるため、この記事で紹介している電子書籍は、すべてこのKindle Unlimited無料体験で読むことが可能です。